Le taux de propriété québécois à la traîne

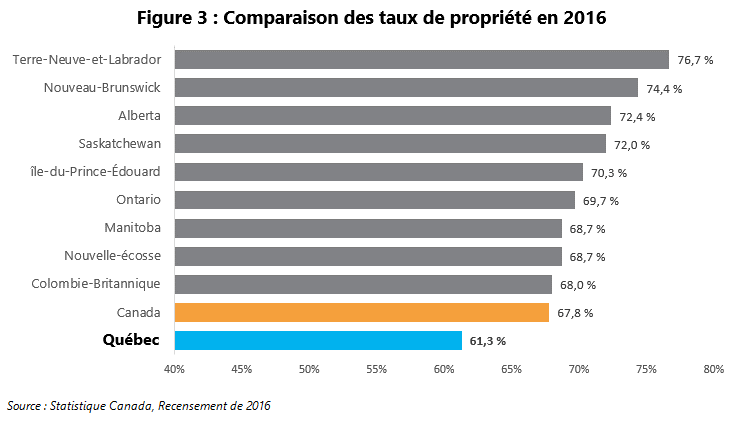

Malgré un certain rattrapage amorcé depuis les années 1970, force est de constater que la proportion de ménages propriétaires demeure nettement inférieure au Québec comparativement au reste du Canada (voir Figure 3). Le dernier recensement de Statistique Canada révélait un taux de propriété au Québec de 61,3 % en 2016, comparativement à un taux de 67,8 % à l’échelle canadienne. Qui plus est, le taux de propriété au Québec est le plus faible de toutes les provinces, sans exception. Même par rapport à la Colombie-Britannique, où le prix des propriétés est beaucoup plus élevé qu’ici, la belle province affiche un retard de près de sept points de pourcentage.

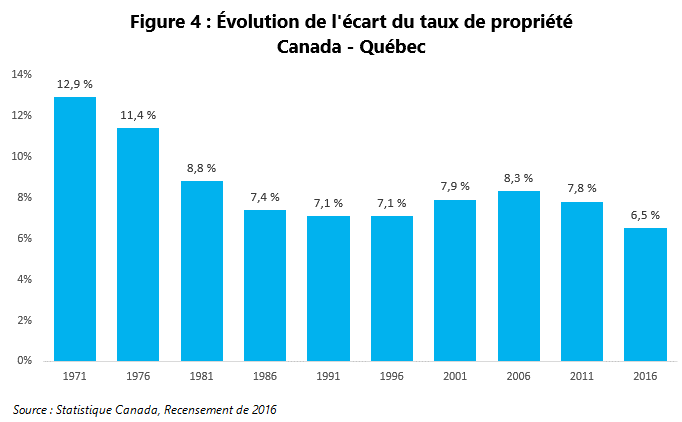

La Figure 4 illustre quant à elle l’évolution de l’écart entre le Québec et le Canada au chapitre du taux de propriété. On y voit que l’écart a beaucoup diminué depuis 1971, mais que le Québec est toujours derrière par rapport aux autres provinces canadiennes. Le solide rattrapage effectué par les Québécois dans les années 70 et 80 était attribuable à plusieurs programmes d’aide du gouvernement du Québec visant l’accession à la propriété (1). Ces programmes sont tous disparus depuis.

Malheureusement, le récent rétrécissement de l’écart entre les deux derniers recensements n’est pas attribuable à la mince progression de 0,1 % du Québec, mais plutôt à un recul de la moyenne canadienne du taux de propriété.

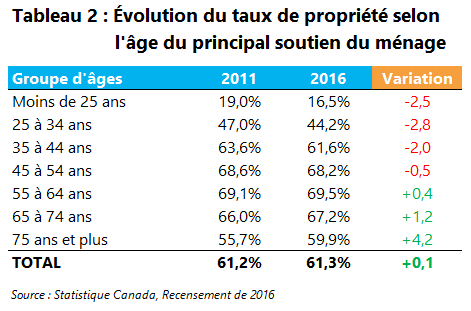

Malgré l’infime hausse du taux de propriété au Québec entre 2011 et 2016, le constat le plus inquiétant provient du portrait selon les différents groupes d’âge. Or, malheureusement, la situation des jeunes ménages s’est détériorée au Québec au cours de cette période. Comme l’indique le Tableau 2, la hausse globale du taux de propriété masque une diminution à ce chapitre pour toutes les tranches d’âge inférieures à 55 ans, mais surtout chez les moins de 44 ans. La détérioration de l’abordabilité au cours des dernières années a donc eu un effet considérable sur la capacité des jeunes ménages à accéder à la propriété. Il y a lieu de se demander si, contrairement aux générations qui les ont précédés, les millénaux de la classe moyenne ne sont pas condamnés à être locataires.

L’abordabilité se détériore rapidement

Durant les mois qui ont suivi le confinement lié à la pandémie, la demande d’habitations est devenue frénétique partout au pays. Au Québec, où l’offre de propriétés existantes à vendre est anémique depuis plusieurs années, les offres multiples et la surenchère sont devenues monnaie courante, en particulier à l’automne 2020 et au printemps 2021. La surchauffe du marché de la revente a fait culminer les hausses de prix (toutes catégories de propriétés confondues) à un rythme annuel de 32,6 % en avril 2021 (2). Bien que les hausses de prix se soient modérées depuis, on se dirige vers une augmentation de 20 % du prix des propriétés existantes cette année, un record.

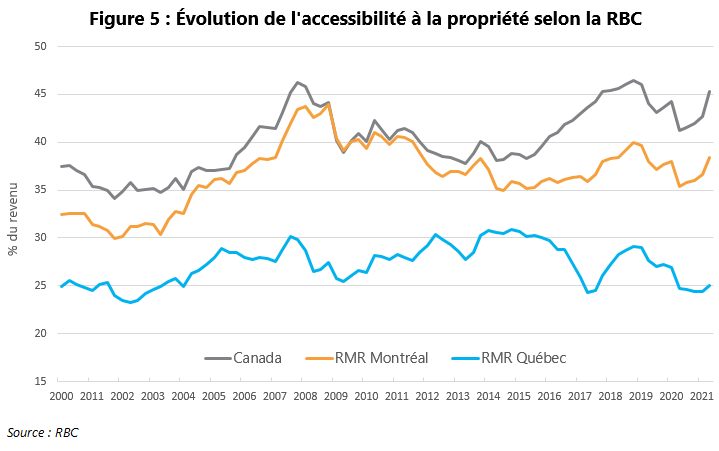

La RBC (3) faisait récemment état que l’accessibilité à la propriété au Canada venait d’enregistrer sa détérioration la plus importante en plus de 30 ans. La banque publie une mesure de l’accessibilité qui correspond, pour un marché donné, à la part du revenu d’un ménage avant impôt nécessaire pour couvrir les versements hypothécaires en capital et en intérêts, l’impôt foncier et le coût des services publics en fonction du prix courant médian d’une habitation (4). Les résultats du 2e trimestre de 2021 ne sont guère réjouissants pour plusieurs régions. La frénésie immobilière du printemps a fait augmenter la mesure de RBC jusqu’à 45,3 % (5) pour l’ensemble du Canada, toutes catégories de propriété confondues, annulant tous les gains enregistrés durant la pandémie au chapitre de l’accessibilité à la propriété (6) (voir Figure 5).

Au Québec, la détérioration a été très remarquée dans la région de Montréal, où la mesure est passée de 35,4 % au deuxième trimestre de 2020 à 38,4 % un an plus tard. Toutefois, dans la région de Québec, où le marché immobilier est pour l’instant encore relativement accessible aux ménages, la mesure n’a progressé que de 0,4 % en un an, passant de 24,7 % à 25,1 %.

Or, il faut s’attendre à une forte détérioration de l’abordabilité aux trimestres suivants, avec des prix qui continuent de croître à vive allure et des taux hypothécaires qui remontent progressivement. Voilà en ce qui concerne les mensualités. Voyons maintenant ce qu’il advient du temps nécessaire pour amasser la mise de fonds minimale.

Avec le prix médian d’une maison unifamiliale qui est passé de 94 500 $ en 2000 à 360 000 $ en 2021 (selon les prévisions de l’APCHQ), il va de soi que le temps nécessaire pour amasser la mise de fonds minimale s’est considérablement allongé. Nous avons simulé le temps nécessaire pour un ménage québécois médian pour amasser la mise de fonds minimale de 6,5 % (7) du prix médian d’une maison unifamiliale. Si un ménage au revenu médian économise annuellement 5 %, il lui faudrait aujourd’hui 7,6 ans, comparativement à 3,8 ans en 2000. Ainsi, en 21 ans, le temps requis pour épargner une mise de fonds a doublé.

La situation est donc beaucoup plus difficile pour les ménages qui veulent devenir propriétaires. En particulier, le rêve des jeunes ménages d’accéder à la propriété devient de plus en plus inatteignable, surtout en comparaison aux cohortes qui les ont précédés. C’est toute une génération de jeunes qui est pénalisée. Outre l’amélioration du confort et de la qualité de vie, le fait de devenir propriétaire leur permettrait de se créer, idéalement le plus tôt possible dans leur vie, un patrimoine susceptible de s’apprécier au fil des ans.

En somme, nous croyons fermement que l’abordabilité est l’un des enjeux les plus importants dans le domaine de l’habitation au Québec présentement, et qu’il faut de nouveaux incitatifs visant à aider les jeunes ménages (8) et les premiers acheteurs à accéder à la propriété. En plus, l’accession à la propriété permet de libérer des logements sur le marché locatif.

Dans le cadre des consultations prébudgétaires 2022-2023, l’APCHQ recommande au gouvernement du Québec d’aider les jeunes ménages à accéder à la propriété dans un marché immobilier devenu inabordable en :

- Instaurant un RAP intergénérationnel. Le régime d’accession à la propriété (RAP) pourrait devenir plus flexible et permettre à de nombreux parents qui le souhaitent d’aider leurs enfants à amasser leur mise de fonds. Les parents disposeraient ainsi d’un outil fiscal peu pénalisant afin de transférer une partie de leur richesse accumulée à leurs enfants. Les sommes transférées serviraient exclusivement à la mise de fonds pour l’achat d’une première propriété et pourraient être remboursées par l’enfant dans le RÉER des parents.

- Bonifiant le crédit d’impôt pour l’achat d’une première habitation. Tant au fédéral qu’au provincial, il existe un crédit d’impôt non remboursable de 750 $ pour l’achat d’une première habitation (CIAPH). Celui-ci vise à aider les particuliers qui achètent une première habitation à assumer les coûts afférents à cet achat. En combinant les deux crédits, l’acheteur québécois admissible peut obtenir jusqu’à 1 376 $ d’allègement fiscal, soit 626 $ de la part du fédéral en tenant compte de l’abattement du Québec, et 750 $ de la part du Québec. Vu les prix actuels des propriétés, il s’agit d’un montant relativement faible, considérant tous les frais afférents à l’achat d’une propriété (ex. : évaluateur, inspecteur, notaire, droits de mutation, TVQ sur les primes d’assurance, prêt hypothécaire). L’APCHQ propose de doubler la valeur du Crédit d’impôt pour l’achat d’une première habitation (CIAPH).

- Remboursant les droits de mutation aux premiers acheteurs. Un remboursement total ou partiel des droits de mutation aux premiers acheteurs, comme le font l’Ontario et la Colombie-Britannique (9), rendrait l’accession à la propriété plus abordable. La « taxe de bienvenue » fait non seulement augmenter le coût d’acquisition d’une propriété, mais elle s’ajoute au montant dont les acheteurs doivent disposer lors de l’achat, car rappelons-le, les droits de mutation ne peuvent pas être financés avec l’hypothèque. En raison de l’augmentation considérable du prix des propriétés au cours des dernières années et de l’ajout de paliers supplémentaires (lorsque le prix excède 500 000 $) par plusieurs municipalités, le montant de cette taxe est devenu onéreux et freine de plus en plus l’accès à la propriété.