Pourquoi parler d’actuariat dans le contexte de la construction écoresponsable en bois? Un problème bien présent est l’assurabilité des chantiers de construction en bois massif.

En effet, les primes d’assurance pour ce type de chantier sont beaucoup plus élevées que celles pour d’autres types de construction. Les actuaires entrent en jeu afin de mieux quantifier ce risque pour tenter de trouver des solutions à cette problématique.

Le désir d’offrir une protection adéquate contre le péril incendie a contribué à l’émergence et au développement de l’assurance de dommages, appelée aussi assurance IARD, l’acronyme pour Incendies, Accidents et Risques Divers.

En 1666, le grand incendie de Londres, ayant causé la destruction de 80 % des édifices de la ville, est l’un des évènements majeurs qui a fortement contribué au besoin pour l’assurance contre le péril incendie. Plusieurs des premières compagnies d’assurance sont nées dans le but de faire face au risque incendie. La première compagnie d’assurance au Canada, la Fire Association of Halifax, fait son apparition en 1809. Elle se spécialise principalement dans le risque incendie.

En 1819, la première compagnie d’assurance à ouvrir ses portes au Québec est la Québec Fire Insurance Company. Puis, à compter de 1833, des sociétés mutuelles québécoises, établies à Montréal et en Estrie, et spécialisées en assurance contre les incendies, ont émergé.

En résumé, la nécessité de créer un produit permettant de gérer adéquatement le risque lié au péril incendie a joué un rôle important dans l’essor de l’assurance de dommages.

Une modélisation du péril incendie est cruciale pour les actuaires travaillant au sein des compagnies d’assurances de dommages. Cette modélisation est aussi essentielle pour les ingénieurs civils et les gestionnaires œuvrant au sein des organismes de surveillance et de protection du risque lié au péril incendie.

En effet, une grande problématique d’aujourd’hui est l’assurabilité des chantiers de construction en bois massif. Cette problématique est directement liée au péril incendie, voir la remarque [Imriyas, 2009] sur l’assurance chantier : « Construction is one of the most dangerous and risky businesses ». Le problème est que les pertes possibles pour un chantier sont très élevées et peuvent mettre en péril la solvabilité de l’entreprise et de la compagnie d’assurance qui assure le chantier. De plus, produire une tarification juste pour un chantier de construction en bois massif est extrêmement difficile, car il y a un manque flagrant de données.

Ce projet de maîtrise est réalisé à l’école d’actuariat dans le cadre des activités de la Chaire industrielle de recherche sur la construction écoresponsable en bois (CIRCERB) à l’Université Laval, sous la supervision de la professeure Hélène Cossette et du professeur Etienne Marceau. L’objectif principal du projet est de modéliser adéquatement le péril incendie. En se basant sur le modèle fréquence-sévérité pour les coûts totaux en sinistres incendies. On vise à examiner le comportement du nombre de sinistres incendies (fréquence) et le comportement des coûts en sinistres incendies (sévérité). Ensuite, on examine le calcul de mesures de risque, telles que les mesures Value-at-risk (VaR) et Tail-Value-at-Risk (TVaR). De plus, on va étudier numériquement différents scénarios de partage du péril incendie en combinant plusieurs contrats d’assurance construction. Les prochains paragraphes résument les grandes lignes de cette démarche dans le but de démystifier la théorie associée à la modélisation actuarielle et à l’établissement des primes de chantier.

L’assurance construction rentre généralement dans la catégorie de l’assurance aux entreprises. La différence avec l’assurance au particulier est que l’assurance aux entreprises va plutôt assurer l’ensemble d’une entreprise et non seulement une personne. Même si les deux types sont bien différents, les entreprises aussi ont besoin de se protéger contre des pertes potentielles. Typiquement, un contrat d’assurance construction couvrira les dommages causés par l’eau et le feu, le coût de remplacement de matériaux et les coûts de reconstruction.

Les coûts pour le péril incendie dépendent à la fois du nombre de sinistres causés par le péril incendie et du montant de chacun de ces sinistres.

En assurance, on utilise un processus de tarification pour établir une prime pour un contrat d’assurance. Voici quelques étapes principales de cette procédure :

- Processus de souscription : se familiariser avec le risque ou les activités de l’assuré;

- Processus d’établissement des coûts : estimer les coûts en sinistres à l’aide des données passées;

- Prendre en considération les dépenses générales de l’entreprise;

- Prendre en compte les revenus de placement;

- Prendre en considération la marge souhaitée pour le profit.

Pour ce projet, on se concentre sur le processus d’établissement des coûts. Généralement, pour ce processus, on utilise un modèle actuariel dynamique (modèle fréquence-sévérité), que l’on définit selon deux composantes :

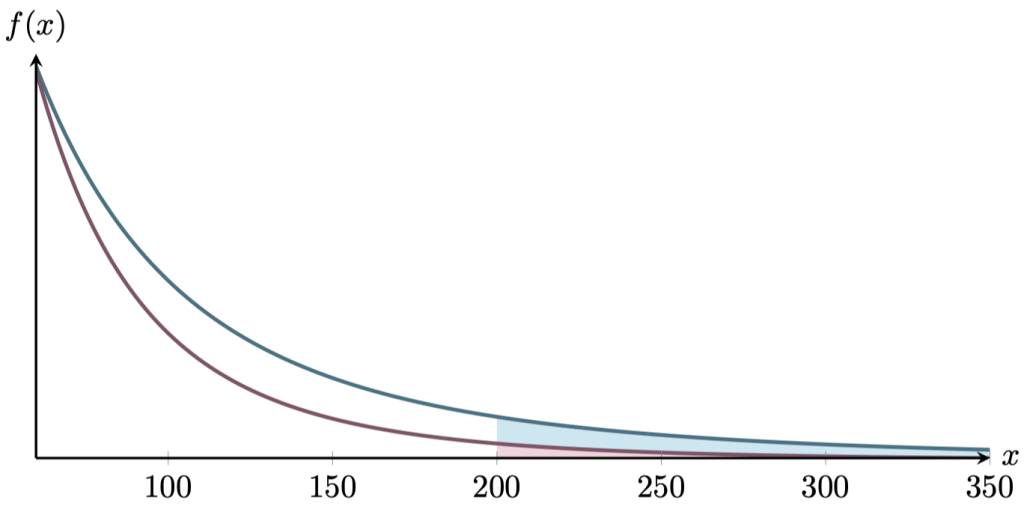

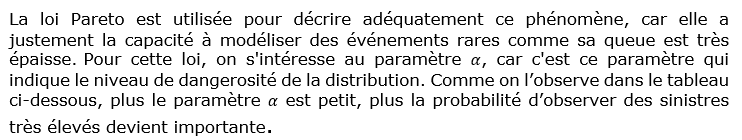

Les compagnies d’assurance sont préoccupées par les montants de sinistres qui se trouvent dans la queue de la distribution. Ces sinistres ont une faible probabilité de se produire, mais leurs montants sont très élevés. Ce phénomène est très courant en assurance construction.

On voit, sur l’illustration (1) ci-dessus, que la distribution en bleu est plus dangereuse que celle en rouge, car pour un même montant de sinistre la queue de la distribution de la courbe en bleu est bien plus épaisse que celle de la courbe en rouge. Il y aurait donc, dans cet exemple simplifié, beaucoup plus de risques qu’un sinistre de plus de 200 $ se produise avec la courbe en bleu qu’avec la courbe en rouge.

Comme mentionné plus tôt, pour faire la modélisation, il faut avoir des données antérieures sur lesquelles se baser. Pour cette analyse, on utilise la base de données canadienne en provenance de Toronto, composée de différents sinistres incendies. La base de données est accessible sur le site City of Toronto’s Open Data Portal. Voici différentes caractéristiques de la base de données :

- Années : 2011 à 2019

- Nombres de sinistres : 17 536

- Perte moyenne : 40 296 $

- Perte maximale : 50 000 000 $

On observe que seulement 152 sont des immeubles en construction. On remarque, aussi, que la perte maximale de 50 millions de dollars est très éloignée de la moyenne (40 269 $). Ce résultat est typique des données en sinistres pour le péril incendie.

Cette particularité est observée dans la majorité des bases de données de périls incendie. Si on regarde la base de données de périls incendie en provenance de San Francisco, qui peut être récupérée de DataSF | San Francisco Open Data, on observe que la moyenne est de 47 077 $ alors que la perte maximale est de 100 millions de dollars. Un autre exemple est la base de données NATIONAL FIRE INFORMATION DATABASE (NFID) sur des périls incendies. Avec ces données on observe une moyenne de 75 800 $ dollars et la perte maximale est 200 millions de dollars. C’est pourquoi il est nécessaire de faire une analyse en portant une attention particulière à ces montants de pertes colossales.

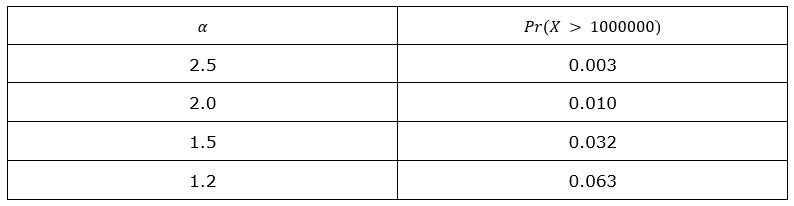

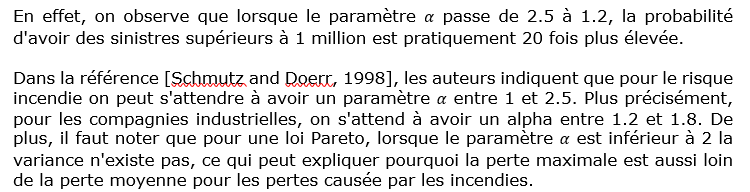

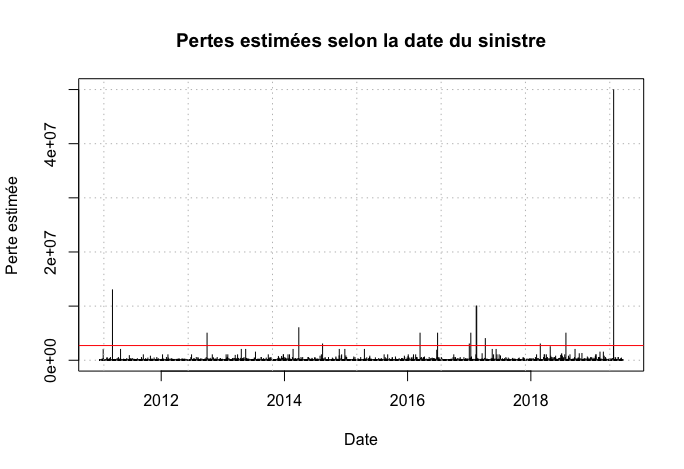

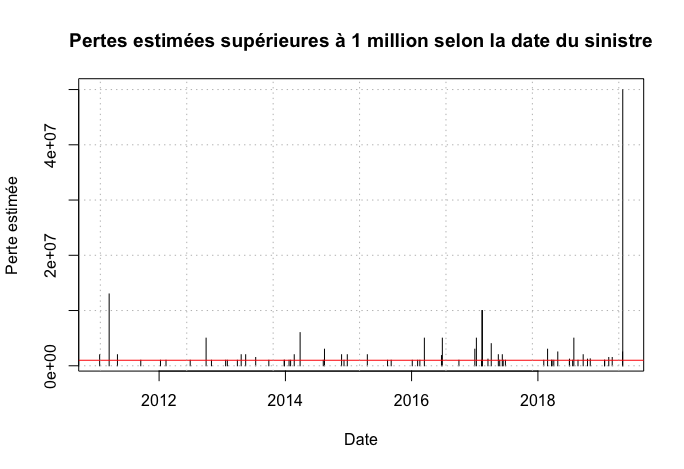

Dans l’illustration ci-dessus, on présente les pertes estimées en fonction de la date du sinistre. De son côté, l’illustration à gauche montre toutes les pertes de 2011 à 2019. La ligne horizontale rouge représente le 99,9 % percentiles, qui est de 2,7 millions. On remarque qu’il y a quand même 14 pertes qui sont au-dessus du 99,9 % percentiles, tandis que l’illustration de droite montre les montants de sinistres supérieurs à 1 million. La ligne horizontale rouge est la borne inférieure. On constate qu’il y a 69 pertes supérieures ou égales à 1 million. Sur l’illustration ci-dessus, on observe que la perte maximale de 50 millions n’est arrivée qu’une seule fois durant ces années. Par contre, cette observation ne peut pas être considérée comme aberrante, car elle est typique des données de sinistres incendies. Comme mentionné précédemment, ce sont ces montants de sinistre qu’il faut bien modéliser comme ils représentent une part significative de la perte totale.

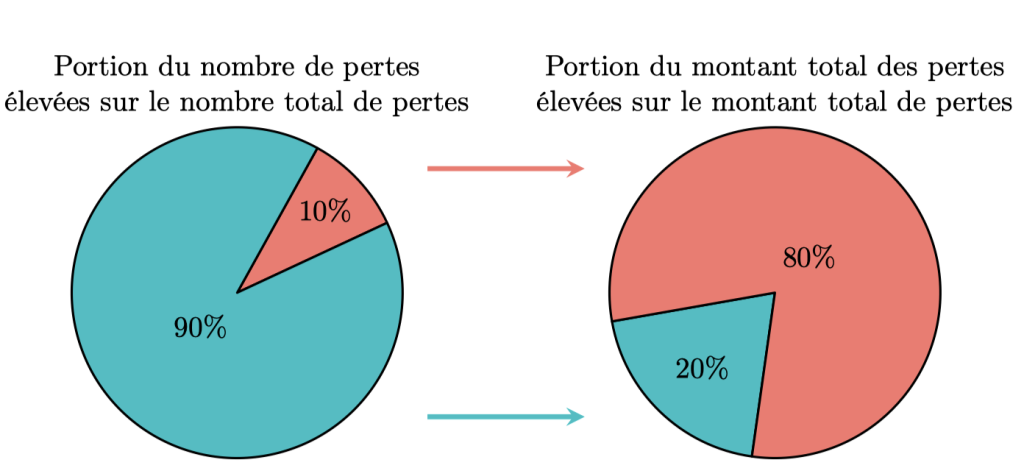

Par exemple, de 2011 à 2019, 1 % des pertes les plus élevées représentaient environ 40 % du montant total des 17 536 sinistres ; de plus, 10 % des pertes les plus élevées constituaient environ 80 % du montant total des 17 536 sinistres. Ce phénomène est illustré dans l’image ci-dessus.

Un autre aspect important dans le milieu de l’assurance est la réassurance. Les compagnies de réassurance sont en quelque sorte les compagnies d’assurance des compagnies d’assurance. En effet, les compagnies d’assurances vont transférer la portion du risque qu’ils ne sont pas en mesure de supporter aux compagnies de réassurances. En d’autres mots, la réassurance permet de diminuer l’exposition au risque des compagnies d’assurances. Dans le cas de l’assurance construction, la réassurance s’avère être un outil incontournable.

Cela peut être fait de différentes façons, par exemple, par un pourcentage de la perte totale ou par la portion supérieure à une limite préétablie. Dans l’illustration (4) ci-dessus, on présente un schéma classique de réassurance. On a, par exemple, deux chantiers qui peuvent s’assurer chez différentes compagnies d’assurance et ensuite ces compagnies d’assurance peuvent elles aussi s’assurer chez différentes compagnies de réassurance. Pour plus d’information sur la réassurance, voir [Albrecher et al., 2017], les auteurs proposent une excellente introduction.

On montre aussi qu’un processus de Poisson homogène, le fait que le nombre de sinistres reste constant dans le temps, modélise adéquatement le processus d’avènement des sinistres. De plus, on est en mesure de montrer avec un test statistique que le temps entre les sinistres est une loi exponentielle, ce qui est une propriété qui découle des processus de Poisson homogène. Ce résultat s’applique aussi au montant de sinistres supérieur à 1 million de dollars.

À l’aide de ce modèle fréquence-sévérité, il devient possible de faire les analyses désirées et les calculs souhaités, par exemple, pour faire de la simulation, ce qui est utile pour regarder l’évolution d’un fonds commun fictif. Il est aussi possible de simuler un grand nombre de trajets pour ce fonds commun et ainsi de faire une approximation de la probabilité de ruine. Pour l’instant, cette étape n’est faite qu’en surface.

En collaboration avec la Chaire industrielle de recherche sur la construction écoresponsable en bois (CIRCERB).

Références :

Albrecher, H., Beirlant, J., & Teugels, J. L. (2017). Reinsurance: actuarial and statistical aspects. John Wiley & Sons.

Imriyas, K. (2009). An expert system for strategic control of accidents and insurers’ risks in building construction projects. Expert Systems with Applications, 36(2), 4021-4034.

Schmutz, M., & Doerr, R. R. (1998). The Pareto model in property reinsurance: formulas and applications. Swiss Reinsurance Company.

Images de l’illustration (4) :

https://www.freepik.com/author/vectorjuice

https://www.freepik.com/author/stories

https://www.freepik.com/author/freepik